نسبت ترینر چیست؟

نسبت ترینر، معیاری جهت اندازه گیری عملکرد پرتفوی(سبد سهام) می باشد که با استفاده از ریسک سیستماتیک تعدیل می شود. بر خلاف نسبت شارپ که بازدهی پرتفوی را با استفاده از انحراف معیار تعدیل می کند، نسبت ترینر از ضریب بتای پرتفوی که معیاری برای اندازه گیری ریسک سیستماتیک است به این منظور استفاده می کند.

این نسبت ها جهت مقایسه ریسک و بازده یک پرتفوی مورد استفاده قرار می گیرند و از طریق تقسیم بازده به ریسک، محاسبه می شوند. اصطلاح نسبت ترینر از نام اقتصاد دان آمریکایی جک ترینر بر گرفته شده است. او یکی از توسعه دهندگان مدل قیمت گذاری دارایی های سرمایه ای(CAPM) است.

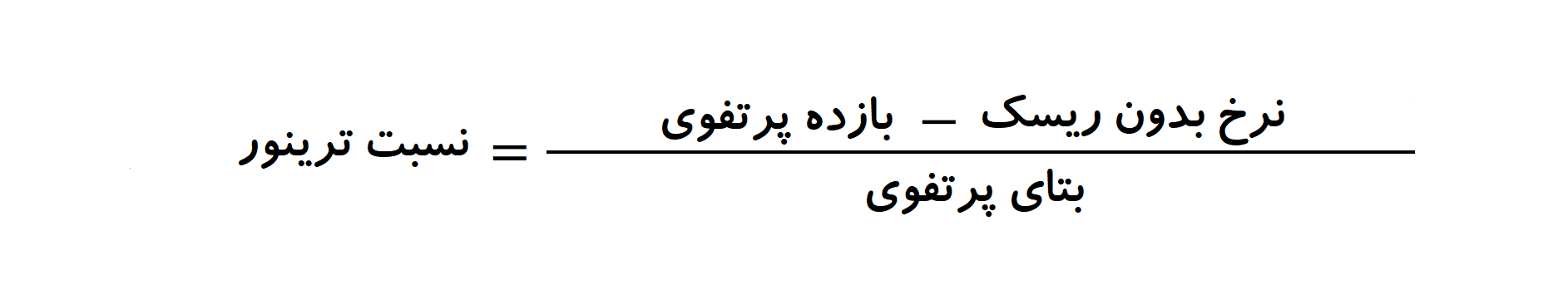

فرمول نسبت ترینر

در فرمول زیر مشاهده می کنید که نسبت ترینر، هم بازده پرتفوی و هم ریسک سیستماتیک آن را در نظر می گیرد. این فرمول از نقطه نظر ریاضی، میزان بازدهی اضافی نسبت به بازده بدون ریسک را به ازاء هر واحد ریسک سیستماتیک نشان می دهد. این نسبت نیز مانند نسبت شارپ یک نسبت ریسک و بازده است.

نسبت ترینر، عملکرد یک پرتفوی را می سنجد و بخشی از مدل قیمت گذاری دارایی های سرمایه ای(CAPM) می باشد.

مثال نسبت ترینر

فرض کنید شما در حال مقایسه دو پرتفوی مختلف هستید. یکی از پرتفوی ها سبد سهام و دیگری سبد اوراق با درآمد ثابت است. شما بر روی هر دو پرتفوی تحقیق زیادی انجام داده اید ولی نمی دانید کدامیک برای سرمایه گذاری بهتر است. به این خاطر تصمیم گرفته اید تا از نسبت ترینر جهت تصمیم گیری کمک بگیرید.

بازده کل پرتفوی سهام 7% و بازده پرتفوی اوراق با درآمد ثابت 5% می باشد. معمولا نماینده بازده بدون ریسک، اوراق قرضه دولتی است. در اینجا فرض کنید بازده اوراق قرضه دولتی 2% است. همچنین، بتای سبد سهام مورد نظر شما 1.25 و بتای سبد اوراق با درآمد ثابت 0.7 می باشد. با توجه به این اطلاعات، نسبت ترینر برای هر دو سبد به شرح زیر می باشد.(TE=ترینر سهام، TF=ترینر درآمد ثابت)

با محاسبات انجام شده در بالا مشاهده می کنیم که نسبت ترینر پرتفوی سهام، اندکی بیشتر از نسبت ترینر پرتفوی اوراق درآمد ثابت است. حال ما می توانیم سبد مناسب تر برای سرمایه گذاری را انتخاب کنیم. نسبت ترینر بالاتر نشان دهنده ریسک و بازده مطلوب تر است. اما بخاطر داشته باشید که نسبت ترینر بر اساس عملکرد گذشته می باشد و ممکن است این عملکرد در آینده تکرار نشود.

به عنوان یک تحلیلگر مالی، این بسیار حائز اهمیت است که تصمیمات سرمایه گذاری خود را تنها بر اساس یک نسبت اتخاذ نکنید. قبل از تصمیم نهایی، سایر پارامترها نیز بایستی در نظر گرفته شود.

در هنگام استفاده از نسبت ترینر به خاطر داشته باشید:

- در زمان هایی که بتا منفی است، نسبت ترینر یک رقم با معنی ارائه نمی دهد.

- زمانیکه دو پرتفوی با استفاده از نسبت ترینر با هم مقایسه می شوند، میزان اختلاف دو نسبت، نشان دهنده اختلاف مطلوبیت عملکرد دو سبد نیست. برای مثال نسبت ترینر 0.5 بهتر از نسبت ترینر 0.25 است. اما لزوما عملکرد آن، دو برابر عملکرد دیگری نیست.

- در صورت کسر، مازاد بازدهی نسبت به بازده بدون ریسک و در مخرج کسر، ضریب بتا بعنوان ریسک سیستماتیک قرار دارد.