خط بازار سرمایه (Capital Market Line)، یک خط بر روی نمودار است. این نمودار تمام ترکیب های محتمل یک سبد اوراق بهادار که شامل پرتفوی بازار و یک دارایی بدون ریسک است را نشان می دهد. پرتفوی بازار، یک سبد کاملا متنوع است که فقط دارای ریسک سیستماتیک می باشد و بازده مورد انتظار آن برابر با بازده مورد انتظار کل بازار است.

بطور کلی، نرخ بازده مورد انتظار یک پرتفوی (E(Rc)) می تواند از طریق فرمول زیر بدست آید.

در این فرمول، y، نسبت سرمایه گذاری در پرتفوی بازار، E(RM) بازده مورد انتظار پرتفوی بازار، (y-1) نسبت سرمایه گذاری در دارایی بدون ریسک و RF بازده بدون ریسک می باشد.

اگر نسبت سرمایه گذاری پرتفوی بازار در سبد سرمایه گذاری برابر 1 یا 100% باشد و در آن از اهرم استفاده نشده باشد، بازده این سبد می تواند مساوی یا کمتر از بازده بازار باشد. اما بازده یک سبد اهرمی می تواند بطور قابل توجهی بیشتر از بازده بازار باشد.

معادله خط بازار سرمایه (CML)

معادله خط بازار سرمایه بصورت زیر است.

در این فرمول، SDC نشاندهنده انحراف معیار بازدهی پرتفوی C و SDM انحراف معیار بازدهی بازار می باشد.

شیب خط بازار سرمایه، نسبت پاداش به نوسان (ریسک) می باشد که بصورت زیر محاسبه می شود.

در واقع فرمول بالا، نسبت شارپ مربوط به پرتفوی بازار را محاسبه می کند.

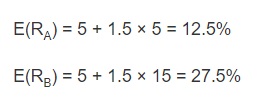

مثال

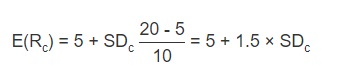

فرض کنید نرخ بازده بدون ریسک برابر با 5%، بازده مورد انتظار بازار برابر 20% و انحراف معیار پرتفوی بازار 10% است. بنابراین، معادله خط بازار (CML) بصورت زیر خواهد بود.

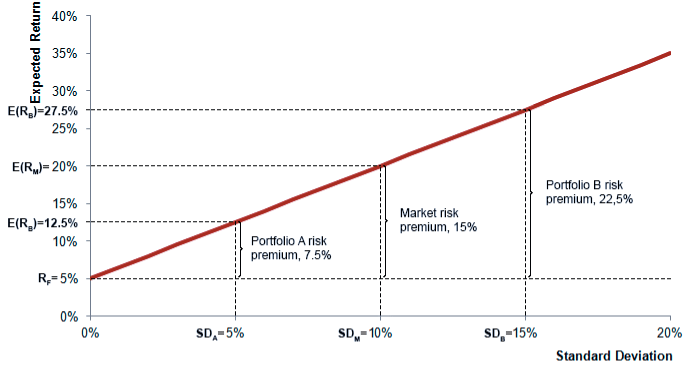

حال فرض کنید دو پرتفوی به شرح زیر داریم:

- پرتفوی بدون اهرم A، با انحراف معیار 5%

- پرتفوی اهرمی B، با انحراف معیار 15%

همانطور که در نمودار بالا مشاهده می شود، بازده مورد انتظار پرتفوی A برابر 12.5% و بازده مورد انتظار پرتفوی B برابر با 27.5% است.

محدودیت های خط بازار سرمایه (CML)

ایراد اصلی خط بازار سرمایه در شرایط واقعی این است که این روش بر اساس مفروضاتی مشابه با مفروضات مدل قیمت گذاری دارایی های سرمایه ای بنا شده است.

برخی از تناقضات این مفروضات با دنیای واقعی به شرح زیر می باشد.

1- در معاملات، کارمزد و مالیات وجود دارد که برای سرمایه گذاران مختلف می تواند بطور قابل توجهی متفاوت باشد.

2- فرض بر این است که هر سرمایه گذار می تواند به مقدار نامحدود با نرخ بدون ریسک قرض بگیرد و قرض بدهد. اما سرمایه گذاران در بازار واقعی به نرخی کمتر نرخ قرض گیری، قرض می دهند. این موضوع، خط CML را مانند تصویر زیر به دو بخش تقسیم می کند.

3- کارایی در بازارهای واقعی آنقدر قوی نیست که همه سرمایه گذاران بصورت یکسان به اطلاعات دسترسی داشته باشند.

4- همه سرمایه گذاران، منطقی و ریسک گریز نیستند.

5- انحراف معیار، تنها معیار ریسک نیست. بلکه در بازارهای واقعی، ریسک تورم، ریسک سرمایه گذاری مجدد، ریسک نرخ ارز و دیگر فاکتورها نیز وجود دارند.

6- در واقعیت، دارایی بدون ریسک وجود ندارد.

بنابراین، خط بازار سرمایه، یک ناحیه تقریبی است و نمی تواند یک خط دقیق باشد.

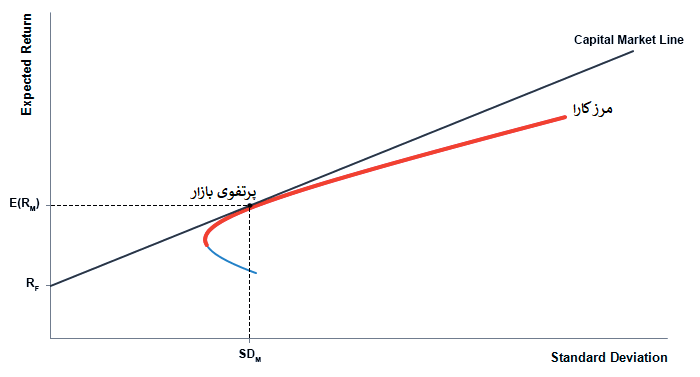

خط بازار سرمایه و مزر کارا

هماطور که قبلا نیز اشاره شد، خط بازار سرمایه، تمام ترکیب های محتمل پرتفولیو که شامل نسبتهای متفاوت بین دارایی بدون ریسک و پرتفوی بازار است را نشان می دهد. از سوی دیگر، مزر کارا نشاندهنده تمام ترکیب های محتمل پرتفوی های کارا است. اما این پرتفوی ها فقط شامل نسبتهای مختلف از دارایی های ریسکی می باشند و نه دارایی بدون ریسک.

نقطه تقاطع خط بازار سرمایه با منحنی مرز کارا، پرتفوی بازار یا پرتفوی مماس نامیده می شود. اگر یک سرمایه گذار، منطقی و ریسک گریز باشد تنها زمانی ریسک بالاتر را می پذیرد که بازدهی متناسب با آن افزایش یابد. از این نقطه نظر، پرتفوی مماس بعنوان کاراترین پرتفوی می باشد.