حباب های بازار سهام معمولا ترس را به جامعه معامله گران می آورند. حباب بازار در طبقات مختلف دارایی به طور مکرر رخ می دهد. در حالیکه حباب بازار سهام می تواند برای برخی ها بسیار ترسناک باشد فرصتهای معاملاتی خوبی را برای سایرین فراهم می آورد.

جمله معروف سرمایه گذار بزرگ وارن بافت، اساس حباب بازار را بطور مناسبی تشریح می کند:

زمانیکه دیگران حریص هستند شما بترسید و زمانیکه دیگران می ترسند شما حریص باشید.

جمله بالا، این واقعیت غیر قابل انکار را بیان می کند که حرص و طمع سرمایه گذاران، آنها را به تصمیمات اشتباه وادار می کند. در این شرایط، سرمایه گذاران بسیاری را می یابید که در قله خرید می کنند و در کف قیمتی، سهام خود را می فروشند.

درک حباب بازار سهام و دلایل شکل گیری آن، به یک سرمایه گذار معمول کمک می کند تا در سرمایه گذاری و معاملات کوتاه مدت، تصمیمات بهتری بگیرد.

حباب بازار سهام چیست؟

یک حباب، زمانی در بازار شکل می گیرد که قیمت یک دارایی در طول زمان به بیش از ارزش واقعی آن برسد. زمانی این اتفاق رخ می دهد که سرمایه گذاران شروع به بی توجهی به مسائل بنیادی مالی می کنند. عامل دیگر، حرص و طمع سرمایه گذاران است که نقش مهمی در تشکیل حباب بازار دارد.

زمانیکه یک سهم یا یک بخش بخصوص، شروع به نشان دادن علائمی از رشد قیمت می کنند معمولا سرمایه گذاران بصورت توده ای به سمت این دارایی ها هجوم می آورند تا بتوانند در مدت زمان کوتاهی پول زیادی کسب کنند. گر چه در اغلب اوقات این موضوع، سرمایه گذاران را به یک شرایط پر ریسک هدایت می کند.

حباب بازار سهام می تواند به دو صورت شکل بگیرد:

- اولین نوع حباب بازار، زمانی شکل می گیرد که قیمت یک دارایی بطور سریعی رشد می کند. شما معمولا می توانید این افزایش را در نمودار سهام ببینید که تقریبا بصورت یک مخروط رشد می کند.

- نوع دوم حباب بازار، در بلند مدت شکل می گیرد. در این شرایط با ارزیابی های بازار، قیمت دارایی قابل توجیح نیست.

مطمئنا شناسایی حباب نوع اول ساده تر است. این نوع حباب در مدت کوتاهی که معمولا از چند ماه تا یک سال طول می کشد شکل می گیرد. تشخیص نوع دوم حباب مشکل تر خواهد بود. از نظر فنی، حباب نوع دوم را نمی توان حباب نامید و بیشتر شبیه به یک اصلاح حرکت بازار است.

گل لاله هلندی (The Dutch Tulip Mania)

زمانیکه صحبت از حباب بازار می شود داستان لاله هلندی به میان می آید. اولین حباب ثبت شده بازار در تاریخ، مربوط به لاله هلندی است. پیازچه های گل لاله قبل از اینکه در هلند معرفی شوند نقش مهمی در تاریخ داچ دارند. در میانه های قرن هفده، حباب قیمتی گل لاله ترکید چرا که قیمت پیازچه های لاله بشدت افزایش یافته بود. در آن زمان قیمتهای پیشنهادی در حال افزایش بودند زیرا سفته بازان شروع به خرید کردند. از آنجا که گل لاله در برابر سرمای سخت مقاوم است بعنوان یک منبع مهم تجارت برای آن منطقه محسوب می شد.

اندکی پس از آن گل های لاله محبوبیت پیدا کردند. سپس بازار ابزار مشتقه برای آن ایجاد شد و سفته بازان می توانستند در آن فعالیت داشته باشند. همه سرمایه گذاران جهت کسب سود فوری به سمت بازار گل لاله هجوم آوردند. زمانیکه خوشبینی ها به بازار بیشتر شد سرمایه گذاران خیلی زود تصمیم به فروش دارایی های خود گرفتند تا سود خود را شناسایی کنند. اگر بخواهیم بصورت تقریبی بیان کنیم قیمت گل لاله در عرض چند ماه 20 برابر شده بود.

این وقایع موجب ترکیدن حباب قیمت شد و خریداران قراردادهای مشتقه، تعهدات خود را نکول کردند. با انتشار اخبار نکول، سرمایه گذاران شروع به فروش موقعیت های خود کردند. این موضوع موجب شد فروشندگان در بازار، بسیار بیشتر از خریداران شوند و قیمت پیازچه های گل لاله سقوط کرد.

ساختار حباب در بازار سهام

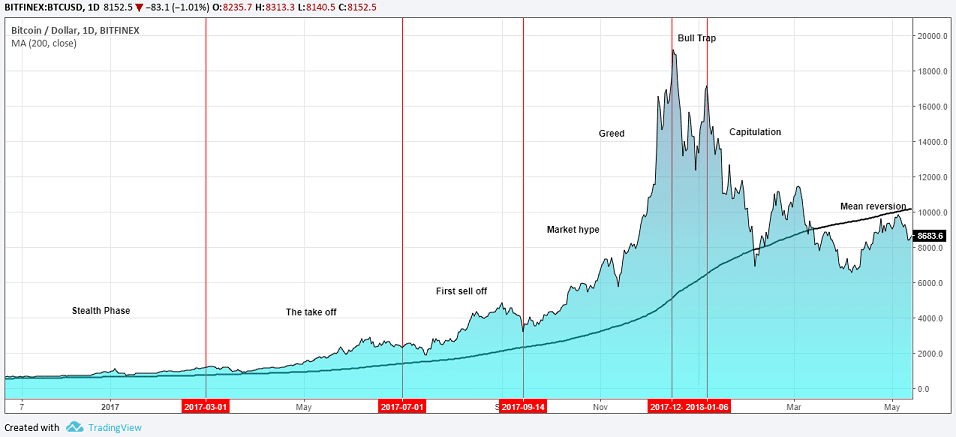

حباب بازار دارای ویژگیهای منحصر به فرد است. البته این ویژگیها پس از وقوع حباب قابل تشخیص هستند. با این حال برخی الگوها دائما تکرار می شوند. جهت درک بهتر حباب بازار، نمودار بیت کوین را بعنوان نمونه ای از حباب قیمتی بررسی می کنیم.

نمودار بالا مراحل معمول حباب قیمتی در یک بازار را نشان می دهد. فازهای اصلی حباب به شرح زیر می باشند:

مرحله حرکت نهان (Stealth)

این مرحله آغاز تشکیل حباب یک دارایی است. در این مرحله، دارایی مورد نظر بعنوان یک گزینه سرمایه گذاری خوب محسوب می شود. همچنین، ارزشگذاری ها برای دارایی، غیر عادی نیست و دارایی توجه ها را به خود جلب نمی کند. در این فاز معمولا سرمایه گذاران حقوقی، بر روی دارایی سرمایه گذاری می کنند.

مرحله تیک آف (Take off)

در این مرحله، قیمت با سرعت بیشتری شروع به رشد می کند. با این حال هنوز دارایی توجه زیادی را به خود جلب نمی کند و اخبارها بیشتر منفی و انتقادی هستند.

مرحله حراج اول (Fist sell off)

در این مرحله فروش های سنگین رخ می دهد و یکبار دیگر توجه ها به بازار جلب می شود. ادعاهای منفی در مورد دارایی تایید می شوند و توجه به دارایی کمتر می شود. سرمایه گذارانی که پیش تر موقعیت معاملاتی ایجاد کرده بودند از تراس کاهش بیشتر قیمت تمایل به فروش دارند.

مرحله رشد بازار و طمع (Market hype and greed)

این مرحله زمانی شروع می شود که قیمتها پس از مرحله قبل، دوباره شروع به حرکت می کنند. این فاز نیز با برخی نگاه های انتقادی شروع می شود اما مدتی پس از آن توجه همه رسانه ها به آن جلب می شود. در این مرحله تعداد زیادی مقالات و اخبار درباره دارایی منتشر می شود. زمانیکه قیمت شروع به رشد بیشتر می کند تحلیلگران و صاحب نظران تمایل دارند که خود را لیدر معرفی کنند و این موضوع سرمایه گذاران بیشتر را به بازار جذب می کند.

مرحله تله گاو (Bull trap)

در این مرحله دومین حراج اتفاق می افتد. با این حال با توجه به رشد قیمت دارایی، خریداران در شیب صعودی وارد بازار می شوند. این موضوع کمک می کند تا قیمت دارایی اندکی رشد کند. موضوع قابل توجه در اینجا این است که قیمت به اوج قبلی خود نمی رسد و نمودار، قله کوچکتری تشکیل می دهد.

مرحله کاپیتولاسیون (Capitulation)

در این فاز، خریدارانی که در مرحله قبلی وارد بازار شده بودند اولین افرادی هستند که از معامله خود خارج می شوند. این مسئله موجب نزول مداوم قیمت می شود و به دنبال آن سرمایه گذاران بیشتری شروع به خروج از بازار می کنند. مرحله کاپیتولاسیون همان زمانی است که حباب می ترکد.

مرحله بازگشت به میانگین (Reversion to the mean)

پس از فروش های بسیار، دارایی از کف قیمت خارج می شود به خط میانگین می رسد. این مرحله بعنوان نقطه پایان حباب است و بازار به راه خود ادامه می دهد تا اینکه دوباره این چرخه شروع شود. روش های مختلفی برای شناسایی میانگین وجود دارد. ساده ترین روش، استفاده از میانگین متحرک 200 روزه است.

چگونه در بازار حبابی معامله و سود کنیم؟

حباب های بازار سهام رفتار غیرمنطقی زیادی دارند. یکی از اشتباهات رایج سرمایه گذاران زمانبندی در اوج روند است. در این شرایط به ندرت موفقیت حاصل می شود. در بسیاری از موارد، حباب های بازار سهام، تنها بعد از سقوط بازار مشخص می شوند. زمانیکه یک طبقه دارایی یا یک سهم برای مدت طولانی در شرایط حبابی قرار می گیرد فرصت مناسبی جهت کسب سود ایجاد می شود. سرمایه گذارانی که از ترس، موقعیتهای معاملاتی خود را می بندند متوجه خواهند شد که کمی زود از بازار خارج شده اند. از سوی دیگر سفته بازانی که خود را آماده فروش استقراضی کرده بودند متوجه زمانبندی نامناسب خود خواهند شد.

پس بهترین روش کسب سود از بازار حبابی چیست؟

برای تازه واردها نوسانگیری کوتاه مدت از سقوط بازار سهام می تواند روش کسب سود مناسبی باشد. سفته بازان می توانند بدنبال کسب سود از فروش استقراضی سهام یا ابزارهای مشتقه باشند. سفته بازان می توانند در سقوط بازار با استفاده از محصولات مالی متنوع در ابزار مشتقه مانند اختیار معامله و قراردادهای آتی کسب سود کنند.

اما قبل از اینکه حتی بخواهید به معامله در بازار حبابی فکر کنید ابتدا باید مراقب علائم باشید.

تمایلات بازار

مهمترین جنبه تشخیص صحیح حباب، جستجو برای پیدا کردن علائم حباب است. با این وجود تضمینی برای کسب سود نیست. یکی از اولین مواردی که جهت تشخیص تشکیل یک بازار حبابی باید جستجو کرد تمایلات و احساسات بازار است. این معمولا زمانی اتفاق می افتد که خریداران به فروشندگان غلبه می کنند.

همزمان با خوش بین شدن بازار، تحلیلگران بسیاری را می یابید که افراد را به سهم مورد نظر ترغیب می کنند. در اغلب موارد می توانید با رجوع به شبکه های خبری مالی این موضوع را تشخیص دهید. در بسیاری از موارد، شما می توانید در زمانی که تحلیلگران نظر کارشناسی خود را ارائه می کنند همراه با سایرین وارد بازار حبابی شوید. البته متکی شدن به چنین نظریه هایی با عواقب همراه است. زمانیکه با چنین الگویی پیش می روید همیشه باید مراقب باشید. سرمایه گذاران خرد و معامله گران کوتاه مدت به خرید در اوج قیمت مشهور هستند.

صبر

اگر می خواهید در بازار حبابی بدرستی عمل کنید داشتن صبر نقش مهمی را ایفا می کند. سفته بازانی که زودتر به دام افتاده اند متوجه خواهند شد که اشتباه کردن هزینه سنگینی دارد. زمانیکه تمایلات بازار دائما در بالا قرار دارد(خریداران زیاد هستند) پولهای بیشتری به بازار سرازیر می شود. این می تواند قیمت را اندکی بالاتر ببرد. بنابراین زمان نزول بازار فرا می رسد و این ممکن است فاجعه بار باشد.

اطمینان

همچنین اعتماد به نفس نقش مهمی در معامله بازار حبابی دارد. افرادی که به اصطلاح لیدر هستند تمایل دارند در تلویزیون ظاهر شوند و در رابطه با یک سهم یا یک طبقه دارایی با اطمینان اظهار نظر کنند. اگر شما به تحلیل های خود اعتماد نداشته باشید به راحتی قربانی توصیه های عمومی خرید و فروش در بازار می شوید. در بسیاری موارد دنباله روی کور کورانه چنین تحلیلگرانی موجب نا امیدی شما خواهد شد. ممکن است با مواردی مواجه شوید که تحلیل شما درست بوده ولی با مطالعه مقاله دیگران یا پیشنهاد یک دوست، تصمیم درست به اشتباه تبدیل شود.

اعتبار سنجی

اعتبار سنجی نظرتان درباره بازار می تواند یک روش خوب برای افزایش اعتماد به نفس شما باشد. برای مثال، شاخص نوسان بازار اختیار معامله شیکاگو (CEOB) یک روش عالی برای تایید موقعیت معاملاتی شما در زمانی است که بر روی شاخص S&P500 معامله می کنید. شاخص نوسان اختیار معامله (VIX)، یک نشانگر خوب از میزان ترس سرمایه گذاران است. برخی از بازگشت های اصلی بازار، همراه با بالا آمدن VIX رخ می دهد. نمودار زیر این واقعیت را نشان می دهد.

ابزار مشتقه

در بازار حبابی، ابزارهای مشتقه بهترین محل برای ورود هستند. البته در این بازار همه دارایی ها جهت معامله موجود نیستند و این بستگی به اهداف سرمایه گذاری و سفته بازی شما دارد. با توجه به اهرم موجود در اغلب ابزارهای مشتقه، سفته بازان می توانند در نزول بازارهای حبابی براحتی وارد معامله شوند.

حباب های بازار و تایید تکنیکالی

اگر نگاه دقیقی به بازار داشته باشید می توانید با استفاده از تحلیل تکنیکال در بازار حبابی کسب سود کنید. برای مثال، فازهای مختلف بازار حبابی شبیه به امواج الیوت می باشد. موج سوم که بزرگترین موج است بر اساس روانشناسی افراد می باشد. بازارها در طول زمان تمایل دارند بر اساس چرخه ها و الگوهای تکراری حرکت کنند.

روش دیگر بررسی بازار حبابی، بازگشت بازار به خط میانگین است. این یک تئوری مالی است که فرض می کند قیمت و ارزش یک دارایی در بلندمدت به میانگین باز می گردد. زمانیکه قیمت، فاصله زیادی از میانگین دارد می توان انتظار داشت که قیمت بالاخره به سمت میانگین باز گردد. البته جهت کسب سود بایستی زمان بازگشت به میانگین را تشخیص دهید.

در حالیکه حباب بازار ممکن است ترسناک به نظر برسد، سرمایه گذاران و سفته بازان می توانند با استفاده از ابزارهای مختلف، یک ایده واقع گرایانه برای خود شکل دهند. احساسات و روانشناسی انسان نقش مهمی در چرخه بازار حبابی دارد. حباب زمانی در بازار ایجاد می شود که احساسات، تصمیمات سرمایه گذاری را اتخاذ می کنند.

یک سرمایه گذار با نظاره دقیق تر بازارها و بررسی حبابهای قبلی بازار می تواند چشم انداز بهتری از این موضوع داشته باشد. این به شما کمک خواهد کرد تا در حباب بعدی بازار آماده تر باشید و بدانید که بایستی چه چیزی را جستجو کنید.

سلام عالی بود مطالبتون .