ریسک و انواع آن

ریسک به معنی پراکندگی است. هر چه بازده سرمایه گذاری شما تغییرات بیشتری را تجربه کند عدم اطمینان از آینده و ریسک سرمایه گذاری بیشتر خواهد بود. شما زمانیکه می خواهید در بازار سهام سرمایه گذاری کنید با دو نوع ریسک مواجه می شوید. این ریسک ها شامل ریسک سیستماتیک و ریسک غیرسیستماتیک هستند. ریسک سیستماتیک ریسکی است که در سطح کلان اتفاق می افتد اما ریسک غیر سیستماتیک در سطوح پایین تر مورد توجه است.

در نظر داشته باشید که مفاهیم ریسک سیستماتیک و ریسک غیرسیستماتیک، نسبی هستند. برای یک شخص حقیقی یا حقوقی که در داخل یک کشور فعالیت می کند ریسک نرخ بهره، تغییرات تولید ناخالص ملی و ریسک نرخ ارز همگی از نوع ریسک سیستماتیک هستند. ریسک غیر سیستماتیک می تواند ریسک مربوط به یک شرکت یا ریسک مربوط به یک صنعت خاص باشد.

تنوع سرمایه گذاری و ریسک غیر سیستماتیک

یک سرمایه گذار می تواند ریسک های غیرسیستماتیک را از طریق متنوع سازی و ایجاد سبد سرمایه گذاری از بین ببرد. اما ریسک های سیستماتیک با تنوع سرمایه گذاری کاهش نمی یابند. فرض کنید شما تمام سرمایه خود را به خرید یک سهم از بازار بورس اختصاص داده اید. اگر یک سانحه طبیعی مانند زلزله، سیل و آتش سوزی اتفاق بیفتد ممکن است همه سرمایه خود را از دست بدهید. در اینجا بیشتر ریسک های مالی مد نظر ماست اما مثال ذکر شده تنها یک مثال ساده و قابل درک از ریسک غیرسیستماتیک است که تبعات مالی نیز خواهد داشت.

حال فرض کنید شما سرمایه خود را به 15 سهم مختلف از صنعت کشاورزی اختصاص داده اید. آیا شما ریسک غیرسیستماتیک را کاهش داده اید؟ همانطور که قبلا گفته شد ریسک مربوط به صنعت یک ریسک غیر سیستماتیک است. بنابراین سرمایه گذاری شما هنوز در معرض ریسک غیر سیستماتیک می باشد. برای اینکه بتوانید ریسک غیر سیستماتیک را در حد صفر کاهش بدهید می بایستی سرمایه خود را صرف خرید سهام از صنایع مختلف کنید.

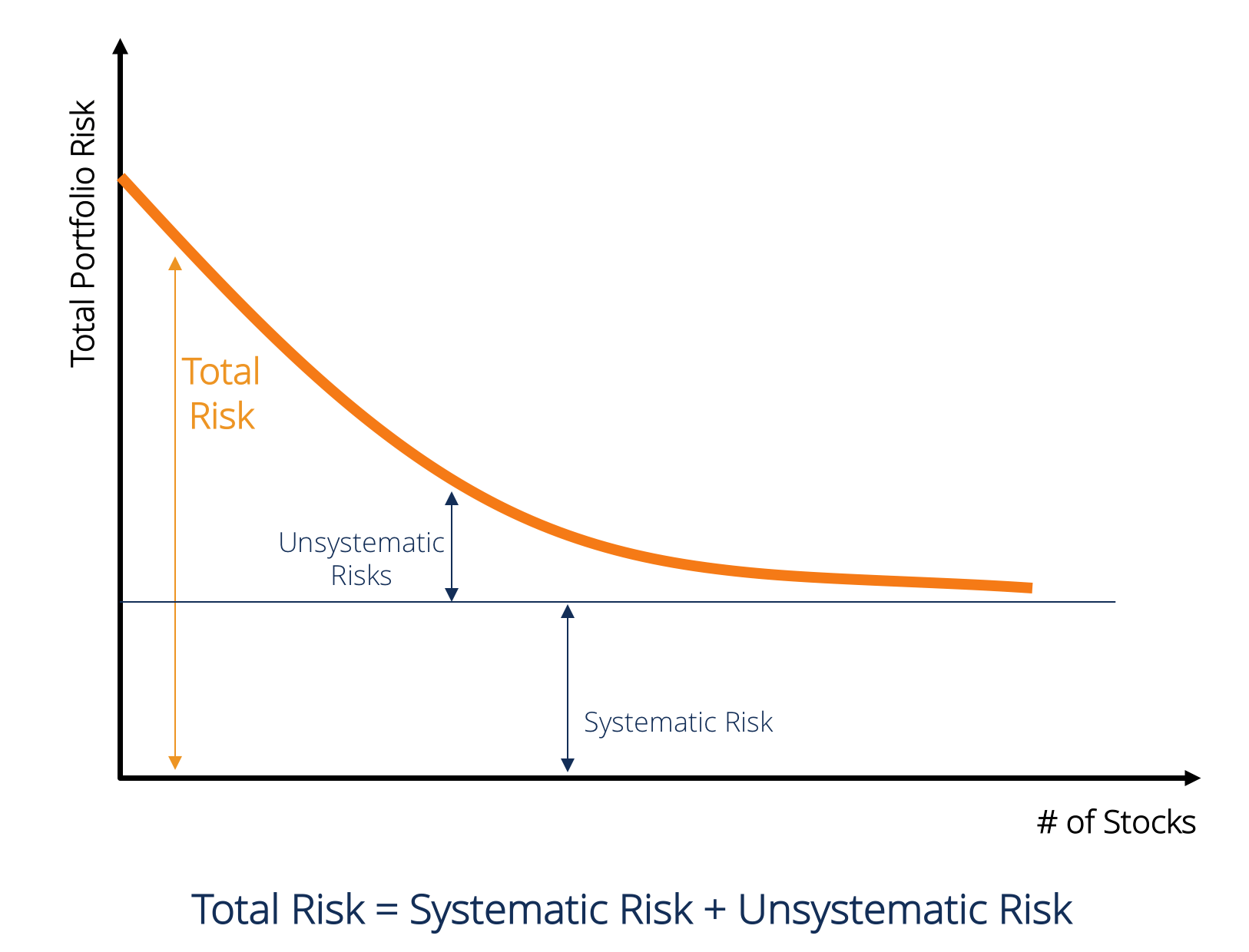

در شکل زیر رابطه بین تعداد سهام موجود در سبد و ریسک سبد را مشاهده می کنید.

در شکل بالا، نمودار افقی تعداد سهام و نمودار عمودی ریسک کل سبد سهام یا همان پرتفوی را نشان می دهد. نمودار افقی توسط یک خط افقی آبی رنگ به دو قسمت تقسیم شده است. از مبدا تا خط آبی رنگ نشان دهنده ریسک سیستماتیک می باشد که با تنوع سرمایه گذاری کاهش نمی یابد.

همانگونه که مشاهده می شود در ابتدا که تعداد سهام پرتفوی افزایش می یابد ریسک با شیب بیشتری کاهش می یابد و هرچه سهم جدید به پرتفوی اضافه می شود ریسک نیز کمتر از قبل کاهش می یابد. این کاهش ریسک تقریبا تا زمانی ادامه می یابد که مجموع سهام موجود در پرتفوی به 15 سهم برسد. پس از آن اضافه شدن سهم جدید به سبد سهام تغییری در ریسک غیر سیستماتیک سهم ایجاد نخواهد کرد.

با این تفاسیر زمانیکه سبدی متشکل از سهام مختلف داریم صرفا بابت پذیرش ریسک سیستماتیک، بازده خواهیم داشت. زیرا ریسک و بازده غیرسیستماتیک با متنوع سازی از بین رفته است.

ضریب بتا چیست؟

سهام مختلف دارای ریسک سیستماتیک متفاوتی هستند. این بدان معناست که تغییرات متغییرهای کلان اقتصادی تاثیرات متفاوتی بر شرکتهای مختلف دارند. جهت محاسبه ریسک سیستماتیک از ضریب بتا استفاده می شود.

ضریب بتا حساسیت تغییرات بازده سهام نسبت به تغییرات بازده کل بازار را بیان می کند. بازده سهام ممکن است بازده کل (بازده قیمت+بازده نقدی) یا صرفا بازده قیمت باشد. همچنین نماگر بازده کل می تواند انواع شاخص های بازار سهام باشد. برای محاسبه ضریب بتای یک سهم، کوواریانس سهم و بازار تقسیم بر واریانس بازار می شود.

حالت های مختلف بتای یک سهم

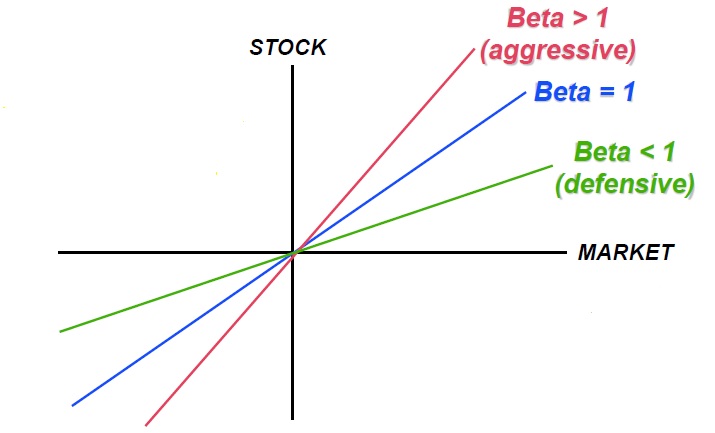

- بتای برابر با یک: سهامی که دارای بتای یک می باشد حرکتی مشابه حرکت بازار دارد. زمانیکه شاخص سهام یک واحد تغییر می کند سهام با بتای یک نیز یک واحد در جهت حرکت بازار تغییر می کند.

- بتای بیشتر از یک: سهامی که دارای بتای بیشتر از یک است دارای ریسک سیستماتیک بالا می باشد. این نوع سهام در اصطلاح، سهام تهاجمی هستند. زیرا اگر شاخص بازار بورس یک واحد بیشتر یا کمتر شود قیمت سهم بیشتر از یک واحد صعود یا نزول خواهد کرد.

- بتای کمتر از یک: این نوع سهام بعنوان سهام تدافعی شناخته می شوند و ریسک سیستماتیک نسبتا پایینی دارند. زمانیکه شاخص بورس یک واحد تغییر می کند سهام با بتای کمتر از یک، تغییراتی کمتر یک واحد را دارند.

- بتای برابر با صفر: سهامی دارای بتای صفر است که رفتاری مستقل از رفتار بازار دارد و بازده آن ارتباطی با بازده بازار ندارد.

- بتای منفی: بازدهی این نوع سهام یا اوراق رابطه عکسی با بازدهی کل بازار دارد. زمانیکه بازار نزولی است این اوراق رشد قیمتی را تجربه می کنند و زمانیکه بازار در حال صعود است قیمت آنها کاهش می یابد.

در شکل زیر بتای مختلف نمایش داده شده است.

در شکل بالا خط آبی رنگ، بازده بازار را نشان می دهد که با بتای یک مشخص شده است.

کاهش ریسک سیستماتیک

ممکن است این سوال برای شما پیش بیاید که آیا می توان ریسک سیستماتیک را نیز کاهش داد؟

بله. روش هایی وجود دارد که شما می توانید ریسک سیستماتیک را همانند ریسک غیر سیستماتیک کاهش دهید.

برای کاهش ریسک سیستماتیک می توان از برخی قراردادهای مالی مانند قراردادهای فیوچرز و یا قراردادهای آپشن (اختیار معامله) استفاده کرد.

با این حال باید به این نکته توجه داشته باشید که ریسک و بازده یک سرمایه گذاری دارای رابطه مستقیمی هستند. بنابراین شما نباید ریسک را کاملا از بین ببرید. زیرا بازده شما نیز کاهش می یابد. بلکه باید ریسک را تعدیل کنید تا آنرا به سطح مورد قبول خود برسانید.