الگوی پرچم چیست؟

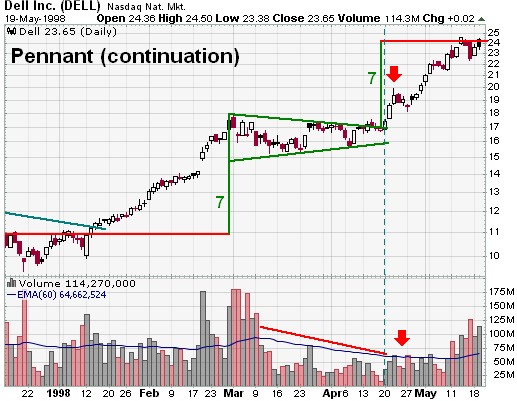

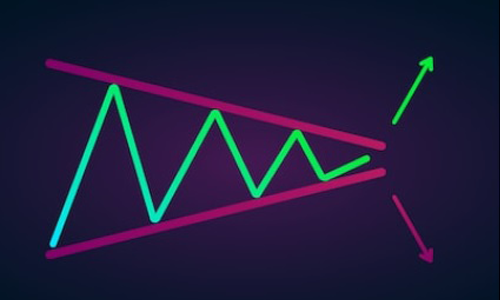

الگوهای پرچم و پرچم سه گوش از الگوهای قیمتی کوتاه مدت هستند که ادامه روند را تایید می کنند. این الگوها در اواسط یک روند ایجاد می شوند و نمودار، قبل از ادامه مسیر، بدین صورت تجدید قوا می کند. الگوهای پرچمی، معمولا پس از یک رشد یا نزول سریع و شارپی که حرکت آنها با حجم بالا بوده است تشکیل می شوند. این الگوها دقیقا نقطه میانی یک روند می باشند. در زیر، یک الگوی پرچم سه گوش را مشاهده می کنید.

اجزاء الگوی پرچم و پرچم سه گوش در نمودار قیمت

1- حرکت شارپی: جهت مشخص کردن یک الگوی ادامه دهنده بایستی یک روند مشخص قبل از الگو مشاهده شود. در الگوی پرچم و پرچم سه گوش بایستی یک حرکت شارپی صعودی یا نزولی وجود داشته باشد. این حرکت معمولا با حجم بالا همراه است و شامل یک یا چند گپ قیمتی می باشد. این حرکت نشاندهنده اولین قسمت از یک رشد یا نزول قابل توجه است و الگوی پرچم در میانه راه بعنوان یک مکث و تنفس ظاهر می شود.

2- میله پرچم: میله پرچم به اندازه مسافت بین محدوده شکسته شدن سطح حمایت یا مقاومت قبلی تا بالا یا پایین پرچم می باشد. رشد یا نزول شارپی که میله پرچم را تشکیل می دهد بایستی یک خط روند یا یک سطح مقاومت یا حمایت را شکسته باشد. خطی که پس از شکستن مقاومت و حمایت ایجاد می شود و تا بالای پرچم (در روند صعودی) یا تا پایین پرچم (در روند نزولی) ادامه می یابد بعنوان میله الگوی پرچمی در نظر گرفته می شود.

3- پرچم: پرچم، یک الگوی مستطیلی کوچک است که شیب آن بر خلاف شیب روند ماقبل خود می باشد. اگر روند قبلی صعودی باشد شیب پرچم، نزولی خواهد بود. همچنین اگر روند اصلی، نزولی باشد شیب پرچم، صعودی است. از آنجاییکه پرچم ها از نظر زمانی بسیار کوتاه هستند و نمی توانند نسبت به کاهش و افزایش قیمت عکس العمل نشان دهند، معمولا در بین دو خط موازی حرکت می کنند.

4- پرچم سه گوش: یک پرچم سه گوش، یک مثلث متقارن کوچک می باشد که ابتدای آن عریض است و به شکل یک مخروط خاتمه می یابد. معمولا مثلث، بدون شیب می باشد. گاهی اوقات، واکنش های بالا و پایین مشخصی وجود ندارد تا بتوان یک خط روند برای آن در نظر گرفت و قیمت تنها در بین دو خط همگرا به راه خود ادامه می دهد.

5- مدت زمان: الگوهای پرچم و پرچم سه گوش از الگوهای کوتاه مدت هستند و می توانند بین یک هفته تا دوازده هفته طول بکشند. البته بحث هایی درباره بازه زمانی این الگو وجود دارد و برخی ها حداکثر بازه زمانی جهت معتبر بودن این الگو را 8 هفته می دانند. در حالت ایده آل، الگوی پرچم بین یک هفته تا 4 هفته شکل می گیرد. اگر مدت زمان الگو بیش از 12 ماه طول بکشد بعنوان الگوی مستطیلی طبقه بندی می شود. همچنین اگر الگوی پرچم سه گوش در بازه بیش از 12 ماه شکل بگیرد یک الگوی مثلث متقارن در نظر گرفته می شود. همانگونه که اشاره شد، اعتبار الگوهایی که بین 8 تا 12 هفته تشکیل می شوند مورد بحث چارتیست ها می باشد.

6- شکست: شکست برای یک الگوی پرچم صعودی(شامل پرچم معمولی و سه گوش)، سیگنالی است که روند قبلی در حال ادامه می باشد. همین طور، در مورد یک پرچم نزولی، زمانیکه خط حمایت شکسته می شود سیگنالی بر ادامه روند نزولی می باشد.

7- حجم: الگوی پرچم چه نزولی باشد چه صعودی، حجم معاملات در هنگام تشکیل میله پرچم، افزایش می یابد. حجم بالا، شرایط را برای حرکت شارپی و ایجاد میله پرچم فراهم می کند. همچنین افزایش حجم معاملات در هنگام شکسته شدن خط حمایت یا مقاومت، تاییدی بر تشکیل الگو و احتمال ادامه روند است.

8- هدف قیمتی: هدف قیمتی در الگوی پرچم را به اندازه میله پرچم می باشد. اندازه میله، مسافت قیمتی بین محدوده شکسته شده حمایت یا مقاومت تا بالاترین (در پرچم صعودی) یا پایین ترین (در پرچم نزولی) قیمت پرچم می باشد. در یک پرچم نزولی، این مسافت از محل شکسته شدن حمایت پرچم، کسر می گردد. همین طور در پرچم صعودی، اندازه میله به قیمتی که خط حمایت در آن سطح شکسته می شود افزوده می شود.

با وجود اینکه الگوی پرچم و پرچم سه گوش از الگوهایی هستند که در نمودار قیمت زیاد مشاهده می شوند نبایستی علائم تشکیل و شناسایی آن را نادیده بگیریم. این حائز اهمیت است که الگوی پرچمی، پس از یک صعود یا نزول شارپی قرار بگیرید. بدون این حرکت شارپی، تشکیل الگو با اطمینان همراه نیست و معامله با ریسک بیشتری همراه خواهد بود. حجم بالای معاملات در ابتدای حرکت، تقویت و ادامه روند، تاییدی بر تشکیل الگو می باشد.

مثالی واقعی از الگوی پرچم

نمودار زیر مربوط به نماد HPQ در بورس نیویورک است که نمونه ای از الگوی پرچم را نشان می دهد.

- حرکت شارپی: پس از سه ماه تجدید قوا، نمودار قیمت توانست مقاومت 28 دلار را بشکند و رشد شارپی را شروع کند. خط روندی که از 16 فوریه تا 5 آوریل بعنوان مقاومت مشخص شده، همراه با افزیش حجم، شکسته شده است. افزایش قیمت از 28 دلار تا 38 دلار، دقیقا درطول 4 هفته اتفاق افتاده است. توجه داشته باشید که ممکن است الگوی مشاهده شده در اوایل ماه می، یک الگوی پرچم کوچک با سطح مقاومت 31 دلار باشد.

- میله پرچم: مسافت بین 28 دلار تا 38 دلار، میله پرچم را شکل داده است.

- پرچم: حرکت قیمت در بین دو خط موازی با شیب نزولی قرار گرفته است.

- دوره زمانی: پرچم، از قله قیمتی 38 دلار تا شکست مقاومت در 36 دلار، در دوره 23 روزه تکمیل شده است.

- شکست: اولین شکست به بالاتر از پرچم در 21 ژوئن اتفاق افتاده که بدون افزایش در حجم معاملات بوده است. با این حال، یک هفته پس از آن، سهم با یک گپ قیمتی به همراه حجم معاملات بالاتر از میانگین (فلش های قرمز)، بسته شده است.

- حجم: همانگونه که قبلا اشاره شد، سهم در قسمت حرکت شارپی میله، با افزایش حجم همراه بوده است. در بخش پرچم، حجم کاهش یافته و سپس حجم معاملات، بعد از عبور پرچم دوباره افزایش یافته است.

- هدف قیمتی: اندازه میله پرچم 10 دلار است و با اضافه کردن آن به 36 دلار که محل شکست مقاومت پرچم می باشد، رقم 46 دلار بدست می آید.

بسیار عالی

موفق باشید

کامل توضیح ندادید ادم گیج میشه هیچی نفهمیدم

الگوی پرچم از الگوهای ساده تحلیل تکنیکال هست. گاهی اوقات، زمانیکه یک روند قیمتی مشخص داریم، قیمت در میانه راه استراحت می کند و یک تراکم قیمتی ایجاد می شود. تراکم قیمتی ایجاد می شود یعنی اینکه نمودار، بین یک خط مقاومت و یک خط حمایت نوسان میکند.

حال، برای اینکه بدانیم قیمت تا کجا می خواهد ادامه یابد باید چکار کنیم؟

اگر روند قیمت، قبل از استراحت، صعودی باشد و نمودار از سقف تراکم قیمتی بالاتر برود، به اندازه حرکت قبل از تراکم به راه خود ادامه می دهد (صعود می کند).

در روند نزولی هم همین حرکت مشابه رخ میدهد. اگر نمودار، بعد از یک روند نزولی استراحت کرد و پس از آن، از پایین تراکم قیمت خارج شد، قیمت به اندازه حرکت قبل از تراکم، به راه خود ادامه میدهد (نزول میکند).