چه یک سرمایه گذار باشید و یا یک معامله گر فعال می توانید از نسبت طلا به نقره (Gold/Silver) استفاده کنید و آن را در استراتژی معاملاتی خود بگنجانید. در ادامه توضیح خواهیم داد که نسبت طلا به نقره چیست، چرا افزایش یا کاهش می یابد و چگونه این نسبت می تواند نکات ارزشمندی را برای سرمایه گذاری های آینده شما ارائه دهد.

نسبت طلا به نقره چیست؟

برای درک نسبت طلا به نقره، لازم نیست که اهل ریاضی باشید. این نسبت صرفاً معیاری است که نشان می دهد یک اونس طلا بر حسب نقره چقدر قیمت دارد. یا بعبارتی برای خرید یک اونس طلا به چند اونس نقره نیاز دارید.

این یک محاسبه بسیار ساده است. برای به دست آوردن نسبت فعلی بین طلا و نقره، فقط باید قیمت فعلی یک اونس طلا را بر قیمت فعلی یک اونس نقره تقسیم کنید. به عنوان مثال، اگر قیمت فعلی طلا 2000 دلار باشد و یک اونس نقره 20 دلار باشد، نسبت طلا به نقره برابر با 100 خواهد بود. یعنی طلا 100 برابر گرانتر از نقره است.

در حالیکه درک نسبت طلا به نقره بسیار آسان است، اکثر سرمایه گذاران و معامله گران به این نسبت توجه نمی کنند. این نسبت بیشتر توسط معاملهگران و سرمایهگذاران فلزات گرانبها استفاده میشود که میخواهند داراییهای طلا و نقره خود را نگهداری کنند. زیرا این نسبت از قله ها به کف ها نوسان میکند که در ادامه بیشتر توضیح خواهیم داد.

با این حال، نسبت طلا به نقره می تواند معیاری عالی برای شناسایی چرخه فعلی بازار باشد و می تواند به تصمیم گیری های سرمایه گذاری بهتر کمک کند. به عنوان مثال، زمانی که ارزش دلار آمریکا کاهش مییابد، یا زمانی که انتظارات تورمی افزایش مییابد، قیمت طلا اغلب افزایش مییابد. زیرا از طلا به طور سنتی به عنوان یک دارایی جهت محافظت در برابر افزایش قیمتهای بازار استفاده میشود.

در حالیکه نقره یک دارایی محبوب برای محافظت در برابر تورم است، کاربردهای صنعتی آن، این فلز را به یک کاندیدای خوب برای خرید در زمان شکوفایی اقتصاد تبدیل می کند. این موضوع منجر به تقاضای بالاتر برای نقره فیزیکی می شود. بدین ترتیب زمانی که تقاضا برای نقره در نتیجه تقاضای صنعتی بالاتر، افزایش می یابد، نسبت طلا به نقره کاهش می یابد.

چه چیزی باعث افزایش قیمت طلا و نقره می شود؟

برای هزاران سال، طلا و نقره هر دو به عنوان پول، ذخیره ارزش و به عنوان پوششی در برابر افزایش قیمت ها در اقتصاد مورد استفاده قرار گرفته اند. جذابیت آنها در زمان افزایش انتظارات تورمی همچنان تا به امروز وجود دارد.

طلا همبستگی بسیار بالایی با بازده واقعی در اقتصاد دارد. بازده واقعی صرفاً بازده اسمی فعلی منهای نرخ تورم فعلی است (مثلاً CPI). هنگامی که بازده واقعی کاهش می یابد، سرمایه گذاران به دنبال سایر طبقات دارایی برای پارک سرمایه خود می گردند. زمانی که بازدهی واقعی پایین است و تورم تهدید می کند سرمایه آنها را از بین ببرد، طلا به طور سنتی دارایی منتخب سرمایه گذاران بوده است.

زمانی که بانک های مرکزی بزرگ شروع به افزایش ذخایر طلای خود می کنند، قیمت طلا نیز افزایش می یابد. بانک مرکزی روسیه و چین دو نمونه برای دهه گذشته هستند که چگونه کشورها می توانند تقاضا برای طلا را بالا ببرند و قیمت آن را افزایش دهند.

طلا همچنین یک فلز بسیار ارزشمند در فرآیند صنعتی و تولیدی است. به عنوان مثال، یکی از موارد استفاده در انتقال بارهای الکتریکی ریز در گوشی های هوشمند، رایانه های شخصی و تجهیزات پزشکی است.

در سال 2020، میزان طلای مورد استفاده در فناوری تقریباً 8 درصد از تقاضای جهانی طلا را تشکیل داده است. جواهرات 37 درصد و سرمایه گذاری ها تقریباً 47 درصد از کل تقاضای طلا را تشکیل داده اند.

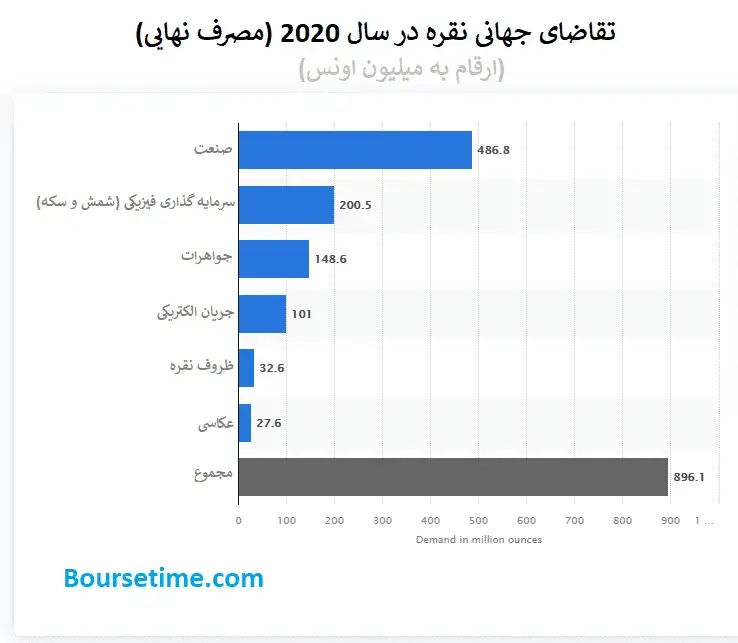

علاوه بر طلا، نقره نیز یک فلز صنعتی و یک سرمایه گذاری بسیار محبوب است.

محصولات با فناوری پیشرفته مانند رایانه های شخصی، تبلت ها و تلفن ها حدود 20 میلیارد دلار طلا و نقره استفاده می کردند که مقدار نقره تقریباً 25 برابر بیشتر از مقدار طلا بود.

تنها حدود 15 درصد از فلزات گرانبها مورد استفاده در این فناوری بازیافت می شوند. به این معنی که اگر شاهد پیشرفت عظیمی در روند بازیافت نباشیم، مقدار کل طلا و نقره موجود کاهش می یابند.

در حالی که صنعت، محرک اصلی تقاضا برای نقره است، این فلز همچنین برای سرمایه گذاری (حدود 200 میلیون اونس در سال 2020)، جواهرات (حدود 150 میلیون اونس در سال 2020)، پنل های خورشیدی (کمی بیش از 100 میلیون اونس) و عکاسی (27 میلیون اونس) استفاده شده است.

این بدان معناست که افزایش تولید اقتصادی و رونق تولید صنعتی موجب حمایت و افزایش قیمت طلا و نقره می شود. افزایش نرخ تورم که بازده واقعی سرمایهگذاریها را کاهش میدهد، محرک اصلی سرمایهگذاریهای طلا و نقره است.

در نهایت، طلا همچنین یک پناهگاه امن محبوب است که تمایل به جذب سرمایه جهانی در زمان آشفتگی های اقتصادی یا سیاسی دارد و در زمان بحران آن را به یک تخصیص مهم در پرتفوی هر سرمایه گذار تبدیل می کند.

عملکرد تاریخی نسبت طلا و نقره

از نظر تاریخی، نسبت طلا به نقره عمدتاً ثابت بود و توسط دولت ها به منظور ثبات پولی تعیین می شد.

در زمان امپراتوری روم، نسبت تاریخی نقره به طلا 12 بوده است. به این معنی که با 12 اونس نقره، 1 اونس طلا قابل خرید بود. قانون ضرب سکه ایالات متحده در سال 1792 نیز یک رویداد مهم در تاریخ نسبت طلا و نقره بود که این نسبت را 15:1 تعیین کرد. در قرن نوزدهم، دولت ایالات متحده این نسبت را به 16:1 تغییر داد.

از زمان پایان قرارداد برتون وود در دهه 1970، ارزها استاندارد دو فلزی را ترک کردند و نرخ ارز شناور در بازار جهانی رواج یافت. طلا و نقره نیز در بورس شروع به معامله شد و نسبت طلا به نقره تحت تاثیر عرضه و تقاضا شناور شده است.

این نسبت معمولاً در بازارهای نزولی فلزات گرانبها، افزایش مییابد و در زمانهای افزایشی در بازارهای فلزات گرانبها، کاهش مییابد. دلیل این امر در نوسانات نقره، نهفته است. از آنجاییکه قیمت نقره بسیار پایینتر از طلا است، قیمت آن در زمانهایی که روندهای صعودی یا نزولی قوی دارد، نوسان بیشتری دارد. به نمودار نسبت نقره طلا (XAU/XAG) در زیر نگاهی بیندازید تا ببینید این نسبت از سال 2007 چگونه رفتار کرده است.

در سال 2011، زمانی که قیمت نقره تقریباً به 50 دلار در هر اونس رسید (دومین ناحیه زرد در نمودار نسبت طلا و نقره)، این نسبت در سطح بسیار پایین 31 قرار گرفت.

با این حال، طی چند سال آینده، قیمت نقره به تقریباً یک سوم سطح سال 2021 کاهش یافت و نسبت طلا به نقره را به 80:1 رساند.

در روزهای اولیه همهگیری کووید-19 و اعلام قرنطینههای ملی، طلا در بخاطر ویژگی امن خود افزایش یافت و نسبت طلا به نقره را به رکورد جدید تقریباً 120 رساند (سومین منطقه زرد در نمودار نسبت نقره طلا). این زمان جذابی برای فروش طلا و خرید نقره بود. در ادامه این مقاله درباره نحوه معامله این نسبت (خرید و فروش طلا در برابر نقره) بیشتر توضیح خواهیم داد.

طرفداران نقره استدلال می کنند که نسبت فعلی طلا به نقره بسیار بالاست و نتیجه مستقیم قیمت مصنوعی پایین نقره است. استدلال آنها بر اساس نسبت نقره و طلا در زمین است که 16:1 است. این باید نسبت طلا به نقره واقعی در بازارها باشد.

از طرف دیگر، از آنجاییکه مقدار نقره استخراج شده در هر سال حدود 9 برابر اندازه کل معادن طلا است، این نسبت باید در حدود 9:1 در نوسان باشد که باعث می شود قیمت نقره حتی بالاتر از نسبت 16:1 باشد. همچنین خوب است بدانید که میانگین بلندمدت نسبت طلا/نقره در بلندمدت عدد 55 را نشان می دهد.

آیا بازار نقره دستکاری می شود؟

یک باور رایج، به ویژه در میان سرمایه گذاران شمش، این است که قیمت نقره به طور مصنوعی پایین نگه داشته می شود. احتمالاً شایعاتی مبنی بر دستکاری فدرال رزرو در قیمت نقره همراه با بانک های شمش طلا برای حفظ جذابیت دلار آمریکا شنیده اید. اما این واقعا درست است؟

دستکاری بازار به تلاشی هدفمند برای کنترل یا تأثیر مصنوعی بر قیمت یک ابزار مالی اشاره دارد. این شامل تقلب در قیمت ها یا معاملات برای ایجاد تصویری فریبنده از عرضه یا تقاضا برای یک دارایی است.

طرفداران دستکاری بازار در بازار نقره اغلب به موقعیت های معاملاتی فروش سنگین در بازار اشاره می کنند.

برخی از آنها بانکهای مرکزی را مقصر میدانند، در حالیکه برخی دیگر میگویند که بانکهای بزرگ از تکنیکهای فروش استقراضی برای فروش نقره بدون استقراض واقعی استفاده میکنند. آنها همچنین می گویند که با توجه به اندازه بازار نقره، دستکاری آن بسیار راحت تر از بازار طلا است.

یک شایعه رایج این بود که جی پی مورگان (JP Morgan) در بازار نقره جایگاه فروش بسیار بالایی دارد. با این حال، هیچ مدرک واقعی وجود ندارد که نشان دهد این بانک – یکی از بزرگترین بانک های جهان – در بازار نقره، فروش استقراضی (بدون استقراض واقعی) انجام می دهد.

از این گذشته، JP Morgan یک بانک LBMA (انجمن بازار شمش لندن) است و علاقه دارد در بازار نقره به عنوان یک بانک شمش، شرکت کند. بانک همچنین مسئول تسویه معاملات نقره است. بنابراین شرکت در بازار نقره برای بانک الزامی است.

در نهایت، شرکت های Reddit و WallStreetBets سعی کردند در ژانویه 2021 بازار نقره را با فروش های استقراضی به یکباره افزایش دهند (short squeeze). درست مانند کاری که با سهام GameStop انجام دادند. پس از اینکه گروه Reddit به عنوان “مادر تمام فشارهای فروش” اعلام کرد، قیمت نقره به بالاترین سطح در سالها رسید. اما اندکی بعد به سطح قبل از Reddit سقوط کرد.

نقره بیشتر به عنوان محصول فرعی طلا، روی و مس استخراج می شود. سپس استخراجکنندگان بینالمللی، قراردادهای سلف نقره را میفروشند تا سود خود را قفل کنند. در حالیکه بانکداران شمش، عمدتاً بزرگترین خریداران این قراردادها هستند.

با این حال، بانکداران شمش از پیش بینی های جهت دار سود نمیبرند. بلکه از خدماتی که برای خریداران و فروشندگان مشابه در بازار ارائه میکنند سود میبرند. این بدان معناست که هنگامی که یک بانک شمش، یک نقره را پیش خرید می کند، با وارد شدن به یک موقعیت فروش در نقره، در برابر کاهش قیمتها، پوشش ریسک میکند. با افزایش قیمت نقره، ضرر و زیان پوزیشن های فروش با افزایش قیمت نقره فیزیکی آنها جبران می شود.

چگونه نسبت طلا به نقره (XAU/XAG) را معامله کنیم؟

چند راه برای معامله نسبت طلا به نقره با نماد XAU/XAG وجود دارد. در اینجا، ما به محبوب ترین آنها اشاره خواهیم کرد:

1- احتکار فلزات گرانبها زمانی که نسبت طلا به نقره به افراط می رسد

این یک استراتژی تجاری محبوب نسبت طلا/نقره است که توسط سرمایه گذاران شمش و علاقه مندان به دارایی های سخت که می خواهند ذخایر طلا و نقره خود را افزایش دهند استفاده می شود. این سرمایه گذاران زمانی که قیمت طلا نسبت به قیمت نقره پایین است، یعنی زمانی که نسبت طلا به نقره به یک نقطه بسیار پایین می رسد، طلا را با نقره های خود خریداری می کنند.

از نظر تاریخی، زمانی که نسبت طلا به نقره به 50 یا 55 کاهش یافت، معمولاً زمان خوبی برای خرید طلا و فروش نقره بود.

اکنون، نبوغ این رویکرد این است که همان سرمایه گذاران زمانی که قیمت نقره در مقایسه با قیمت طلا نسبتاً پایین است، یعنی زمانی که نسبت طلا به نقره به سطح بسیار بالایی می رسد، دوباره دارایی های طلای خود را با نقره مبادله می کنند. از نظر تاریخی، زمانی که این نسبت به 100 رسید، زمان خوبی برای خرید نقره و فروش طلا بود.

برای مثال، فرض کنید قیمت فعلی طلا 1000 دلار است و نقره با قیمت 20 دلار معامله می شود. نسبت قیمت طلا به نقره 50 خواهد بود که نشان می دهد طلا در مقایسه با نقره نسبتاً ارزان است. یک سرمایه گذار می تواند یک اونس طلا را به ازای 50 اونس نقره بخرد و منتظر افزایش نسبت طلا به نقره باشد.

پس از چند سال، فرض کنید طلا به 1500 دلار رسید و نقره به 15 دلار کاهش یافت و نسبت طلا به نقره را به 100 افزایش داد. همین سرمایه گذار اکنون می تواند یک اونس طلای خود را با 100 اونس نقره مبادله کند و دو برابر مقدار نقره برای او باقی بماند.

2- استفاده از نسبت طلا به نقره برای اندازه گیری سنتیمنت بازار

طلا یک دارایی بسیار محبوب در زمان آشفتگی های سیاسی و اقتصادی، رکود اقتصادی و افزایش نرخ تورم است. به عنوان مثال، همه گیری کووید-19 را در نظر بگیرید. زمانیکه طلا برای مدت کوتاهی به بالای 2000 دلار رسید و نسبت طلا به نقره را به بالاترین سطح خود در تاریخ رساند.

افزایش نسبت طلا به نقره اغلب نشانگر رکود در آینده یا انتظارات تورمی بالاتر است. نقره همچنین به عنوان پوششی برای تورم استفاده می شود، اما نه به اندازه طلا. به همین دلیل است که قیمت طلا در صورت افزایش نرخ تورم یا کاهش تولید اقتصادی، به طور قابل توجهی بهتر از قیمت نقره است.

هنگام معامله نسبت طلا/نقره، معامله گران می توانند از این رابطه برای پارک سرمایه خود در پناهگاه های امن مانند طلا، اوراق خزانه ایالات متحده، دلار آمریکا، ین ژاپن یا فرانک سوئیس استفاده کنند و سرمایه گذاری های پرریسک خود مانند سهام را کاهش دهند.

چگونه از نسبت طلا به نقره در پرتفوی (سبد سرمایه گذاری) خود استفاده کنیم؟

تا کنون، شما آموخته اید که خرید نقره زمانی که نسبت طلا به نقره بالا است و خرید طلا در زمانی که نسبت آن پایین است، بازدهی جذابی را برای سرمایه گذاران فلزات گرانبها به همراه داشته است. با این حال، انتخاب دقیق بالا یا پایین (حالت های افراطی در نسبت طلا به نقره) همیشه کار آسانی نیست.

به همین دلیل است که سرمایه گذاران و معامله گران نیز ممکن است با اعمال یک میانگین ارزش دلار برای سرمایه گذاری های خود سود ببرند. به عنوان مثال، ممکن است با نزدیک شدن این نسبت به بالاترین حد خود، با 10 درصد سرمایه خود شروع به خرید نقره کنید و همچنان که بازار تلاش می کند تا به اوج خود برسد، در سرمایه گذاری خود به پرتفوی اضافه کنید.

سه روش رایج برای سرمایه گذاری نسبت طلا/نقره (Gold/Silver) وجود دارد. اول، یک سرمایه گذار ممکن است خرید شمش، سکه و سایر فلزات فیزیکی را انتخاب کند. اگرچه این همیشه کاربردی ترین یا کارآمدترین رویکرد نیست. ذخیره مقدار زیادی از فلزات گرانبها، پرداخت هزینه های حمل و نقل و هزینه های بیمه می تواند به سرعت روی هم انباشته شود و پتانسیل سود شما را از بین ببرد.

راه محبوب دیگر خرید واحدهای صندوق ETF طلا و نقره است. بله، ETF ها در یکی دو دهه اخیر محبوبیت زیادی پیدا کرده اند. اما برخی از ETF ها قیمت طلا یا نقره را خیلی دقیق ردیابی نمی کنند. همچنین، اگر میخواهید طلا یا نقره خود را به صورت فیزیکی تصاحب کنید، ممکن است برخی از ETFها حداقل سرمایهگذاری زیادی را درخواست کنند تا بتوانند فلزات گرانبهای شما را برای شما ارسال کنند.

در نهایت، تعداد زیادی از سرمایه گذاران، بازار فیوچرز فلزات را برای گمانه زنی روی قیمت طلا یا نقره را انتخاب می کنند. گروه CME (بورس کالای شیکاگو) سه قرارداد آتی طلا ارائه می دهد: یک قرارداد 100 اونس، یک قرارداد کوچک 50 اونس و یک قرارداد خرد 10 اونس. بزرگترین قرارداد در میان این سه قرارداد، بیشترین معامله را دارد که به معنای نقدینگی بالاتر و اسپرد (هزینه معاملاتی) کمتر است. اگر می خواهید قرارداد خرد 10 اونس را در کوتاه مدت معامله کنید، احتمالاً با انجام این کار با هزینه های معاملاتی قابل توجهی روبرو خواهید شد.

اگر قراردادهای اختیار معامله (options) را بر قراردادهای آتی ترجیح می دهید، گزینه های CBOE GLD یک جایگزین عالی (و بسیار روان) برای قراردادهای آتی طلا به ویژه برای قراردادهای خرد 10 اونس هستند.