نرخ بازده داخلی چیست؟

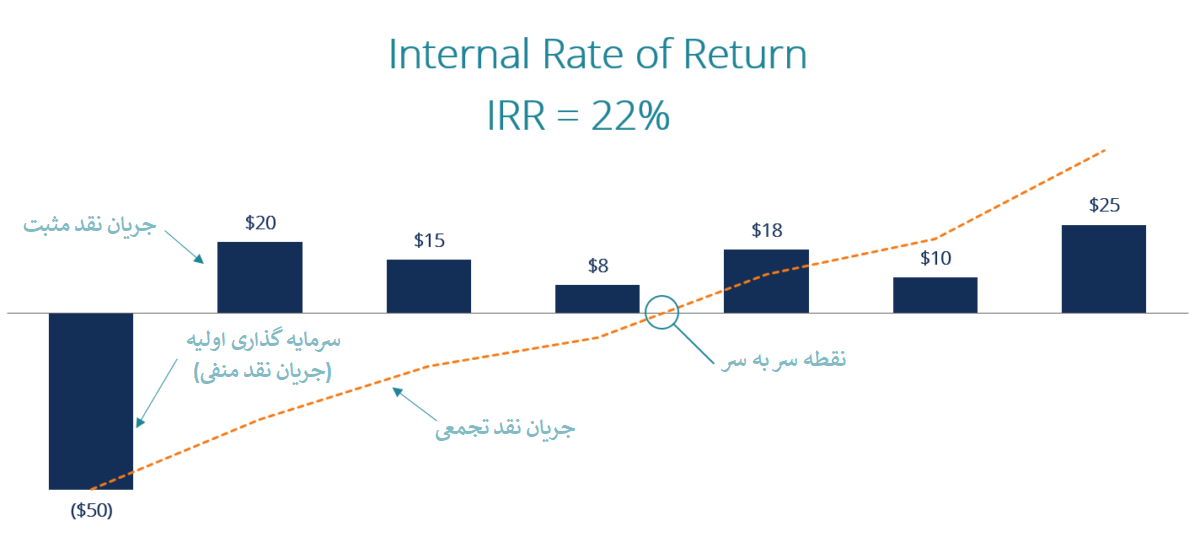

نرخ بازده داخلی یا IRR، نرخی تنزیلی است که اگر جریانات نقد یک سرمایه گذاری با آن تنزیل شود، خالص ارزش فعلی (NPV) صفر می گردد. به عبارت دیگر، IRR، نرخ مرکب سالیانه مورد انتظار است که از یک سرمایه گذاری کسب خواهد شد. در مثال زیر، سرمایه گذاری اولیه 50 دلار، دارای نرخ بازه داخلی (IRR) 22% است. این بدان معناست که دریافتی این سرمایه گذاری برابر با نرخ رشد مرکب سالیانه 22% می باشد.

در زمان محاسبه IRR، جریانات نقد مورد انتظار برای یک پروژه یا سرمایه گذاری مشخص می گردد و NPV برابر با صفر قرار می گیرد. به بیان دیگر، سرمایه گذاری نقدی اولیه، برابر با ارزش فعلی جریانات نقد آتی خواهد بود. (جریان نقد خروجی اولیه = ارزش فعلی جریانات نقد آتی، بنابراین، NPV = صفر).

معمولا پس از مشخص شدن نرخ بازده داخلی، این نرخ با حداقل نرخ بازده مورد انتظار یا نرخ هزینه سرمایه شرکت مقایسه می گردد. اگر IRR بزرگتر یا مساوی هزینه سرمایه باشد، پروژه بعنوان یک سرمایه گذاری مطلوب پذیرفته می شود. اما اگر IRR کمتر از حداقل نرخ بازده مورد اتظار باشد پرژه رد می شود. البته در نظر داشته باشید که در دنیای واقعی جهت ارزیابی و انتخاب یک سرمایه گذاری از فاکتورهای کمی و کیفی مختلفی استفاده می شود.

نرخ بازده داخلی (IRR) چگونه محاسبه می شود؟

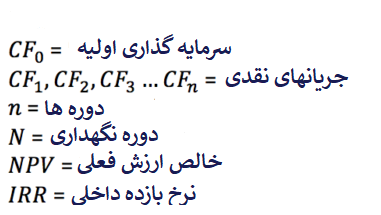

فرمول IRR به شرح زیر می باشد.

ما می توانید IRR را به سه طریق محاسبه کنید:

- استفاده از تابع IRR یا XIRR در اکسل یا سایر نرم افزرهای صفحه گسترده

- استفاده از ماشین حساب های مالی

- از طریق آزمون و خطا که طی آن تحلیلگر سعی می کند نرخ بازده های مختلف را امتحان کند تا نرخ تنزیلی را بیابد که NPV را صفر می کند. این کار معمولا از طریق وسط یابی انجام می گیرد.

مثال نرخ بازده داخلی

در اینجا مثالی از نحوه محاسبه نرخ بازده داخلی (IRR) با استفاده از اکسل را شرح خواهیم داد.

یک شرکت در حال بررسی خرید تجهیزات جدید به قیمت 500،000 دلار می باشد. مدیریت تخمین می زند که عمر این دستگاه 4 سال باشد. همچنین انتظار می رود که در پایان هر سال، جریان نقدی برابر با 160،000 دلار برای شرکت ایجاد کند. شرکت در نظر دارد در سال پنجم این دستگاه را به ارزش اسقاط 50،000 دلار بفروش برساند.

در همین حال، یک گزینه سرمایه گذاری مشابه می تواند سالیانه 10% بازدهی ایجاد کند که بالاتر از حداقل نرخ بازده مورد انتظار شرکت (8%) می باشد. هدف این است که شرکت اطمینان یابد از وجوه نقد خود به بهترین نوع استفاده کرده است.

به منظور تصمیم گیری در مورد خرید تجهیزات جدید، نرخ بازده داخلی به شرح زیر محاسبه می گردد.

با استفاده از تابع ()=IRR در اکسل، مقدار IRR برای این مسئله برابر با 13% محاسبه شده است. از نقطه نظر مالی، این سرمایه گذاری بایستی پذیرفته شود. زیرا نرخ IRR آن هم بالاتر از حداقل نرخ بازده مورد انتظار و هم بالاتر از نرخ بازده سرمایه گذاری جایگزین است.

موارد استفاده نرخ بازده داخلی (IRR) چیست؟

شرکت ها وارد پروژه های مختلف می شوند تا درآمد خود را افزایش دهند یا هزینه ها را کاهش دهند. یک ایده تجاری عالی ممکن است نیازمند سرمایه گذاری جهت توسعه یک محصول جدید باشد.

در بودجه بندی سرمایه ای، مدیران ارشد تمایل دارند تا یک پیش بینی منطقی از بازدهی این گونه سرمایه گذاری ها در دست داشته باشند. نرخ بازده داخلی یکی از روش هایی است که به آنها اجازه می دهد پروژه ها را بر اساس بازدهی پیش بینی شده ،مقایسه و رتبه بندی کنند. بدین ترتیب، سرمایه گذاری با بالاترین نرخ بازده داخلی در اولویت قرار دارد. نرخ بازده داخلی بطور گسترده در تحلیل سرمایه گذاری ها مانند سرمایه گذاری های پرمخاطره (Venture Capital) و سهام خصوصی (Private Equity) که در طول عمر خود، جریانات نقدی ورودی و خروجی زیادی دارند مورد استفاده قرار می گیرد.

همچنین لازم است که تحلیلگر به منظور انتخاب سرمایه گذاری، میزان IRR و NPV را به همراه دیگر نشانگرهای مالی مانند دوره بازگشت سرمایه بررسی کند. از آنجاییکه سرمایه گذاری های بسیار کوچک می توانند نرخ بازده بسیار بالایی داشته باشند سرمایه گذاران و مدیران معمولا سعی می کنند تا فرصت سرمایه گذاری با درصد بازدهی پایین تر و با میزان بازدهی پولی بالاتر را انتخاب کنند. علاوه بر این، داشتن درک مناسبی از میزان سطح ریسک پذیری خود یا نیازهای سرمایه گذاری شرکت و دیگر موارد می تواند بسیار حائز اهمیت باشد.

معایب استفاده از نرخ بازده داخلی (IRR)

نرخ بازده داخلی بر خلاف خالص ارزش فعلی، میزان بازده واقعی پولی را به شما نشان نمی دهد. برای مثال، نرخ بازده داخلی 30% به شما نمی گوید که آیا این 30% از 10،000 دلار است یا 30% از یک میلیون دلار.

تصمیم گیری جهت سرمایه گذاری صرفا با استفاده از IRR می تواند منجر به یک سرمایه گذاری بسیار نا کارآمد شود. این موضوع بویژه در زمانی پررنگ تر می شود که مدت زمان سرمایه گذاری ها با هم متفاوت باشند.

فرض کنید حداقل نرخ بازده مورد انتظار یک شرکت 12% باشد. این شرکت دو گزینه سرمایه گذاری دارد. سرمایه گذاری یکساله با نرخ بازده داخلی 25 درصد و سرمایه گذاری 5 ساله با نرخ بازده داخلی 15 درصد. اگر تصمیم گیری صرفا بر اساس IRR صورت گیرد، سرمایه گذاری یکساله انتخاب می شود که یک انتخاب غیر منطقی است.

موضوع مهم دیگری که درباره IRR وجود دارد این است که فرض می شود تمام جریاهای نقدی پروژه با نرخ بازده خود پروژه، دوباره سرمایه گذاری می شود. در صورتیکه بایستی فرض بر سرمایه گذاری مجدد به نرخ هزینه سرمایه شرکت باشد. بنابراین، نرخ بازده داخلی نمی تواند میزان سودآوری و هزینه پروژه را بدرستی منعکس کند.

یک تحلیلگر مالی باهوش به جای استفاده از نرخ بازده داخلی از نرخ بازده داخلی تعدیل شده استفاده می کند تا نتیجه دقیق تری حاصل شود.