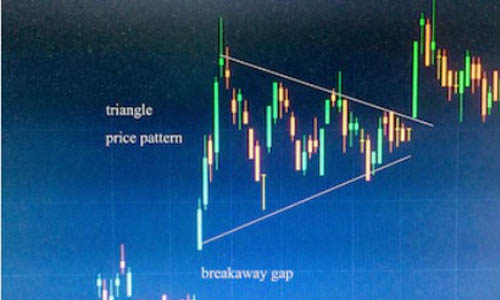

الگوی مثلث یکی از الگوهای محبوب و قابل اتکاء در تحلیل تکنیکال می باشد. زیرا در این الگو، حرکت بعدی نمودار، شدیدتر از دیگر الگوها است. در تحلیل تکنیکال، الگوهای مثلثی جزء الگوهای ادامه دهنده روند می باشند. در حالیکه شکل مثلث در نمودار بسیار حائز اهمیت است مهم تر، جهت حرکت قیمت، پس از خروج از الگو می باشد.

الگوی مثلث چیست؟

الگوی مثلثی به ما کمک می کند تا ادامه یک روند صعودی یا نزولی را تشخیص دهیم. معمولا در یک الگوی مثلث، دوره تثبیت قیمت شامل کف های بالاتر و سقف های پایین تر می باشد که طی آن یک خط حمایت و یک خط مقاومت به هم نزدیک شده و شکل مثلث را در نمودار ایجاد می کنند.

الگوهای مثلثی، از بخش های بی نقص تحلیل تکنیکال هستند. با این حال، تریدرهای موفق، این الگو را با ابزارها و اندیکاتورهای تکنیکالی دیگر ترکیب می کنند تا شانس موفقیت را به حداکثر برسانند.

هدف قیمت و حد زیان در الگوی مثلث

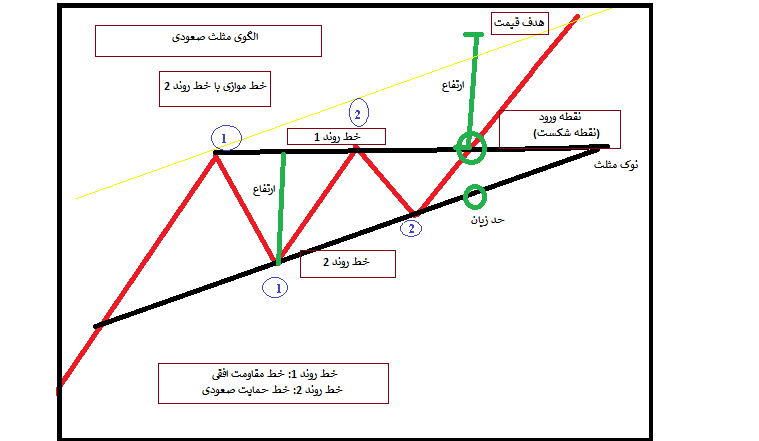

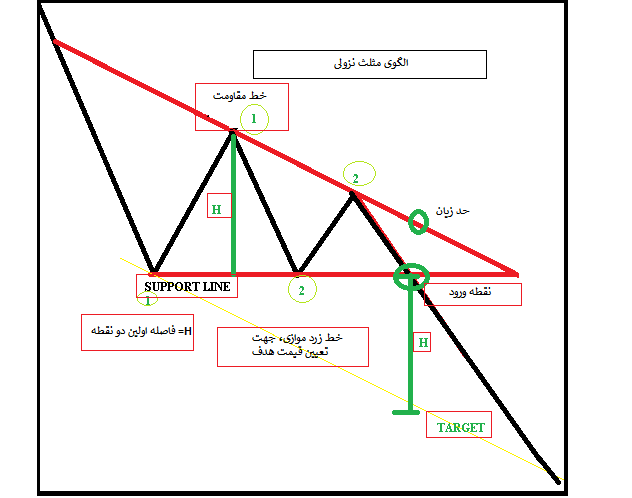

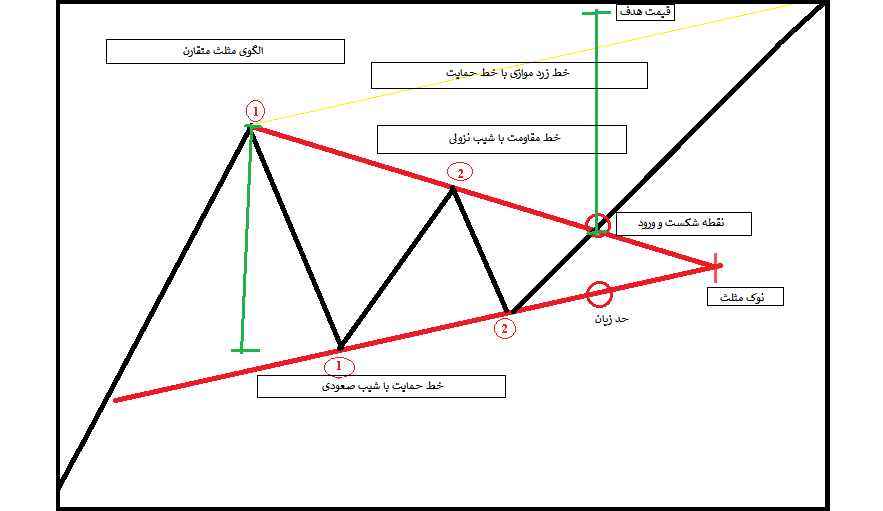

قیمت ورود: دقیقا بعد از شکسته شدن خط روند بالایی وارد معامله خرید و پس از شکسته شدن خط روند پایینی وارد موقعیت فروش می شویم.

قیمت خروج: اندازه ارتفاع مثلث که عریض ترین قسمت مثلث می باشد.

حد زیان: حد زیان، دقیقا خارج از الگو و مخالف جهتی که الگو شکسته شده است قرار می گیرد. برای مثال، اگر پس از عبور قیمت از بالای مثلث، وارد معامله خرید شده اید، حد زیان خود را دقیقا پایین تر از خط روند پایین مثلث قرار می دهید. همچنین اگر بعد شکسته شدن خط روند پایین مثلث، یک موقعیت فروش باز کردید حد زیان دقیقا بالاتر از خط روند بالایی مثلث قرار می گیرد.

همیشه در الگوی مثلث، نسبت پاداش به ریسک، بسیار بهتر از 1:1 است. زیرا حد زیان بر اساس باریک ترین بخش مثلث و حد سود مطابق عریض ترین قسمت مثلث تعیین می گردد.

فرم کلی الگوی مثلث

- مثلث، زمانی شکل می گیرد که نوسان قیمت طی چندین حرکت، دائما کوچکتر می شود. اگر خطوط روند از طریق کف ها و سقف های قیمتی رسم شوند، این دو خط به یکدیگر نزدیک می شوند و مثلث شکل می گیرد.

- خط بالای مثلث، خط عرضه است و محدوده اشباع خرید بازار را نشان می دهد. اینجا همان جایی است سرمایه گذاران سودهای خود را شناسایی می کنند. همچنین خط پایین مثلث، خط تقاضا است و هر بار که قیمت به آن می رسد بازار در حالت اشباع فروش قرار می گیرد.

- از آنجا که مثلث های ادامه دهنده بیش از مثلث های بازگشتی رخ می دهند، در یک روند صعودی تمرکز بر عبور قیمت از بالای مثلث و در روند نزولی، انتظارات بر شکسته شدن کف مثلث می باشد.

انواع مثلث ها

بطور کلی سه نوع مختلف از الگوی مثلثی وجود دارد که هر یک بایستی بدقت بررسی شود. اما همه آنها تثبیت و تراکم قیمت را نشان می دهند. با این حال، به منظور معامله، همه آنها مشابه یکدیگر هستند و تنها شکل ظاهری آنها با هم متفاوت است. در ادامه جزئیات هر یک را بررسی می کنیم.

الگوی مثلث صعودی

- مثلث های صعودی، الگوهای افزایشی هستند که طی آن قیمت از بالای مثلث خارج می شود.

- یک مثلث صعودی، زمانی رخ می دهد که شیب خط روند پایین، افزایشی است در حالیکه خط روند بالا بصورت افقی می باشد.

- خط روند افقی بعنوان مقاومت و خط روند صعودی بعنوان حمایت عمل می کند.

- تفسیر اصلی الگو این است که فروشندگان سعی می کنند قیمت را در هر نوسان پایین تر بیاورند اما موفقیت آنها در هر مرتبه کمتر می شود و کف بالاتری در نمودار ایجاد می گردد.

- قیمت در حال صعود است و الگوی مثلث افزایشی بعنوان تحکیم و ادامه روند می باشد.

الگوی مثلث کاهشی

- مثلث های کاهشی، الگوهای نزولی هستند که طی آن قیمت از پایین مثلث خارج می شود.

- یک مثلث کاهشی زمانی رخ می دهد که خط روند بالایی دارای شیب نزولی است. در حالیکه خط روند پایین بصورت افقی می باشد.

- خط روند افقی بعنوان خط حمایت و خط روند نزولی بعنوان مقاومت عمل می کند.

- الگوی مثلث نزولی، برعکس مثلث صعودی است.

الگوی مثلث متقارن

- الگوی مثلث متقارن معمولا در طی یک روند بعنوان الگوی ادامه دهنده تشکیل می شوند. این الگو حداقل شامل دو قله پایین تر و دو کف بالاتر می باشد.

- در الگوی مثلث متقارن، قیمت ممکن است از هر دو طرف مثلث خارج شود. زمانیکه قیمت به سمت باریک مثلث حرکت می کند احتمال خروج از هر طرف الگو وجود دارد.

- این الگو زمانی شکل می گیرد که هر دو خط روند بالا و پایین مثلث به همدیگر همگرا باشند.

- مثلث متقارن، دروه تراکم را نشان می دهند که در آن خط روند نزولی بعنوان خط مقاومت و خط روند صعودی بعنوان خط حمایت می باشد.

- الگوهای مثلث متقارن هم در تایم فریم های کوچک و هم در تایم فریم های بزرگتر شکل می گیرند. بنابراین اگر با این الگو معامله می کنید تایم فریم های بزرگ را نیز بررسی کنید.

- اگر شکست در مثلث متقارن همراه با الگوهای کندل استیک باشد دارای اعتبار بیشتری خواهد بود.

- هر چه قیمت به نوک مثلث (همگرایی دو خط) نزدیکتر می شود احتمال شکست نیز بیشتر می شود. زمانیکه قیمت از مثلث خارج می شود الگو کامل شده است. معامله گران محافظه کار ممکن است به دنبال اندیکاتورها و ابزارهای دیگر جهت تایید شکست باشند.

- ممکن است معامله گر دیگر، دو روز پس از شکسته شدن الگو از پایین یا بالا، صبر کند تا بتواند وارد یک روند پر قدرت شده و از شکست جعلی و اشتباه خط روند در امان باشد.

- در نهایت پس از اینکه قیمت مقاومت بالای مثلث را می شکند و روند صعودی ادامه می یابد خریداران می توانند حد زیان خود را پایین تر از خط روند پایینی قرار دهند.

حجم معامله در الگوی مثلث

زمانیکه با استفاده از این الگو معامله می کنید حجم معاملات می تواند درک بهتری به شما بدهد. حجم معامله در تایید شکست الگوی مثلث، نقش اساسی دارد.

اگر حجم با شکست الگو همراه نباشد سیگنال صاره به اندازه کافی قابل اتکا نخواهد بود. شکست های اشتباه یا جعلی با عدم وجود حجم معاملات همراه بوده اند. بنابراین، در زمان شکست، مشاهده حجم، پرایس اکشن و اندیکاتورها، معامله گر را از شکست های اشتباهی در امان نگه می دارد.

نتیجه گیری الگوهای نموداری مثلث

- الگوهای مثلث از ابزارهای متداول تحلیل تکنیکال هستند و بطور عمده توسط تریدرهایی مورد استفاده قرار می گیرند که بر اساس شکست خطوط روند، معامله می کنند.

- الگوهای مثلث متقارن از یک خط روند صعودی حمایت و یک خط روند نزولی مقاومت تشکیل می شود.

- یکی از معیارهای مهم مثلث ها وجود حداقل چهار نقطه انعکاس قیمت در داخل مثلث می باشد.

- معامله بر اساس الگوی مثلث بایستی پس از شکسته شدن الگو ایجاد شود.

- به الگوی مثلث، الگوی دو طرفه نیز گفته می شود. این بدان خاطر است که شکست الگو می تواند جهت قبلی نمودار را ادامه دهد یا اینکه موجب بازگشت نمودار شود. اما تقریبا از هر 10 بار شکست، 9 شکست در جهت روند قبلی نمودار است و موجب ادامه روند موجود می باشد.